カードローンの利息がかさんで返済負担が重く、悩んでいる方は少なくありません。

複数のカードローンを利用している場合、振込等の返済にも手間がかかります。

そういった方は、金利年15%以下の借入先で利息を低く抑えることがおすすめです。

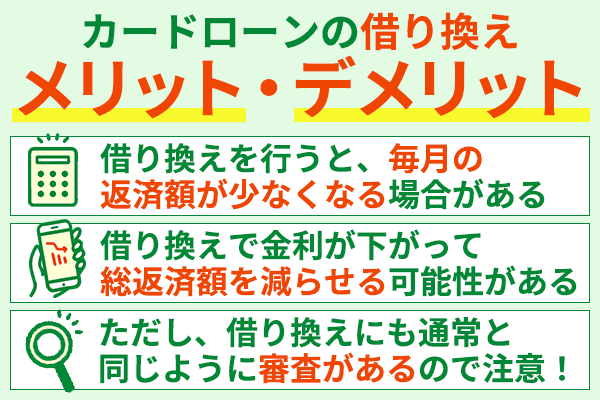

低金利のカードローンを利用することで、毎月の返済額を少なくしたり、金利が下がって返済総額を減らせたりする場合があります。

また、カードローンの借り換えでは返済先を1つにまとめられるため、返済が簡単になるのもメリットです。

しかし、契約額によっては高金利になってしまうケースもあるので借入額に注意しなくてはなりません。

借入先や借入額が多くなるほど、貸金業法第13条「過剰貸付の禁止(総量規制)」に抵触しやすくなります。

<貸金業法 第十三条の二>

貸金業者は、貸付けの契約を締結しようとする場合において、前条第一項の規定による調査により、当該貸付けの契約が個人過剰貸付契約その他顧客等の返済能力を超える貸付けの契約と認められるときは、当該貸付けの契約を締結してはならない。参照元:e-gov 法令検索

当記事では、利用限度額が300万円以上のカードローンの借り換えを低金利*でできるおすすめ12社を紹介します。

*当記事では下限金利が3.0%以下の商品を低金利としています。

また、カードローンを借り換えする際に必要な情報と、注意点について解説していきます。

金利優遇や金利引き下げが可能な借入先を検討している方は、当記事を読んで参考にしてください。

| 結論だけ知りたい方へ 記事早見表 | |

|---|---|

| 低金利のカードローン会社が知りたい | 低金利のカードローン12選を紹介 |

| 低金利で借りれる限度額はいくら? | 年収の1/3までなら借り入れ可能 |

| 低金利のカードローンの注意点 | 審査が通り辛くなる可能性がある |

低金利のカードローン12選!無利息期間有や適用利率が安いおすすめの借入先を比較紹介

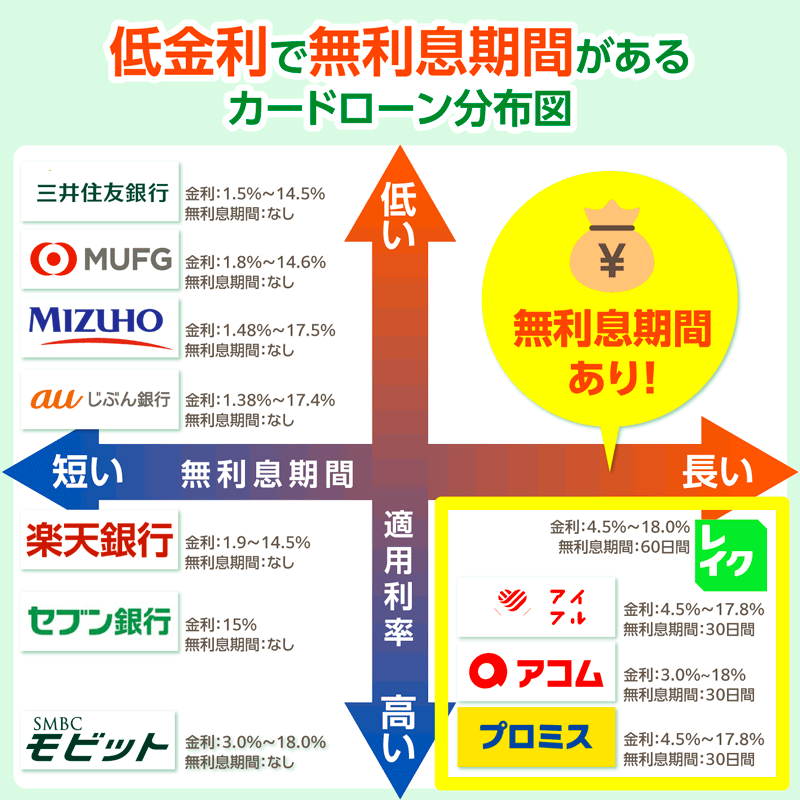

一口に低金利のカードローンと言っても、商品によってサービス内容に差があります。

低金利のおすすめカードローンを12選を以下の3点に絞って比較紹介します。

低金利で借り入れ可能なカードローン

無利息期間があるカードローン

勤務先や自宅など電話による在籍確認なしのカードローン

下記のポイントを踏まえておすすめのカードローンはアコム・プロミスです!

| サービス名 | 無利息期間 | 金利 (実質年率) | 審査時間 | 融資スピード | 借入限度額 | 親会社 |

|---|---|---|---|---|---|---|

アコム 公式サイトはこちら> | 30日間 | 3.0%~18% | 最短20分※ | 最短20分 | 最大800万円 | 三菱UFJフィナンシャル・グループ |

プロミス 公式サイトはこちら> | 30日間 ※初めて利用の場合 | 4.5%〜17.8% | 本審査~振込:最短3分※ | 最短3分※ | 最大500万円 | SMBCグループ |

アイフル 公式サイトはこちら> | 最大30日間 | 3.0%~18% | 最短即日 | 最短18分※ | 最大800万円 | ー (独立経営) |

モビット 公式サイトはこちら> | なし | 3.0%~18% | 最短30分※4 簡易審査結果:10秒で表示 | 契約完了後 最短3分 | 最大800万円 | SMBCグループ |

横浜銀行カードローン 公式サイトはこちら> | なし | 年1.5~14.6% | 最短即日 | 最短即日 | 最大1,000万円 | コンコルディア・フィナンシャルグループ |

楽天銀行スーパーローン 公式サイトはこちら> | なし | 年1.9~14.5% | 最短即日 | 最短翌日 | 最大800万円 (10万円単位で選択) | 楽天グループ株式会社 |

| 三井住友銀行カードローン 公式サイトはこちら> | なし | 1.5%~14.5% | 最短翌日※ | 最短当日※ | 10万円~800万円 | 三井住友フィナンシャルグループ |

| レイク 詳細はこちら> | 最大60日間 | 4.5%~18.0%※2 | 最短15秒 | Webで最短25分※3 | 最大500万円 | 新生フィナンシャル株式会社 |

| バンクイック 詳細はこちら> | なし | 1.8%~14.6% | 最短翌日 | 最短翌営業日 | 10万円~500万円 | 三菱UFJフィナンシャル・グループ |

| みずほ銀行カードローン 詳細はこちら> | なし | 1.5%~14.0% | 最短翌日 | 最短翌営業日 | 10万円~800万円 | みずほフィナンシャルグループ |

| セブン銀行 詳細はこちら> | なし | 15% | 最短翌日 | 最短翌日 | 最大300万円 | セブン&アイ・ホールディングス |

| auじぶん銀行カードローン 詳細はこちら> | なし | 1.38%~17.4% | 最短翌日 | 毎月末日 | 最大800万円 | auフィナンシャルホールディングス |

※お申込み時間や審査によりご希望に添えない場合がございます。

※2貸付利率はご契約額およびご利用残高に応じて異なります。

※3審査結果によってはWebでのご契約手続きが行えない場合があります。

※4申込の曜日、時間帯によっては翌日以降の取扱となる場合があります。

商品によっては特定の条件を満たすことで金利が下がる等のメリットがあります。

また、カードローンによっては即日融資にも対応している賃金業者もございます。

どのような商品が適しているかは、その人のお金がないニーズによっても異なるので、サービス内容をチェックして自分に合う商品を見つけましょう。

カードローンの借入可能額は審査によって決定されます。

「300万円借りるつもりで申し込んだが借りれなかった」

「利用限度額が800万なのに融資可能額は300万円だった」

というケースも考えられます。

希望通りの金額を必ず借りれるというわけではありませんので、ご注意ください。

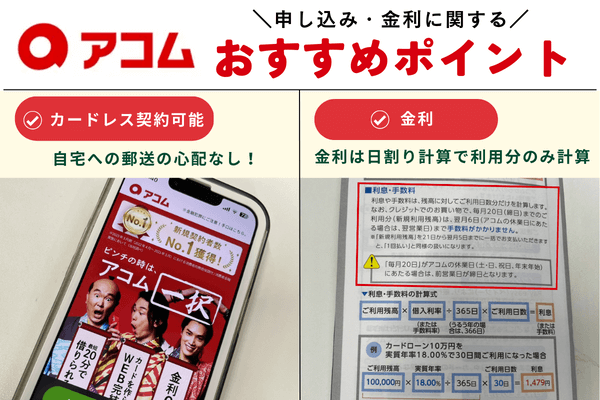

アコムは希望する場合はカードレスで契約可能で自宅への郵送の心配なし

- 金利は3.0%~18.0%

- カードレスで契約可能で自宅への郵送の心配なし

- 最短20分で借り入れ可能※

アコムは金利は3.0%~18.0%のカードローンです。

他会社と大きな金利の差はありませんがカードレスで契約可能で自宅へのカードの郵送の心配なしで家族にバレることなく借りれます。

また最短20分で借り入れ可能で即日にお金が必要という方におすすめのカードローンです。

金利は借入額や返済期間により異なりますが公式サイトには返済シミュレーションが用意されており、利用額に応じた記録等を確認できるため契約前に確認してみるのをおすすめします。

【アコム概要】

| 金利(実質年率) | 3.0%~18.0% |

|---|---|

| 利用限度額 | 1万円~800万円 |

| 審査にかかる時間 | 最短20分※ |

| 返済期日 | 最終借入日から最長9年7カ月 |

| 申込条件 | 20歳以上の安定した収入と返済能力を有する方 |

※お申込時間や審査によりご希望に添えない場合がございます。

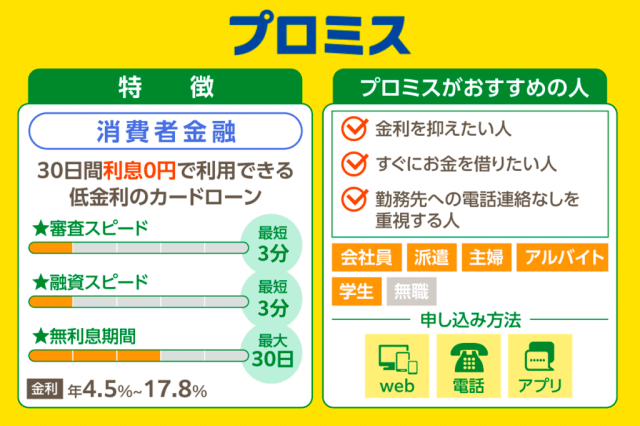

プロミスは初めて利用の場合30日間利息0円で利用できる低金利のカードローン

- 初めて利用の場合30日間利息0円※1

- アルバイト・派遣社員・契約社員でも審査の上契約可能※2

- 勤務先への電話や自宅への郵送物なし※3

※1 プロミスと初めてご契約の方で、メールアドレスをご登録いただき書面の受け取り方法で「プロミスのホームページにて書面(Web明細)を確認」を選択した方。

※2 お申込時の年齢が18歳および19歳の場合は、収入証明書類のご提出が必須となります。

※2 高校生(定時制高校生および高等専門学校生も含む)はお申込いただけません。

※2 収入が年金のみの方はお申込いただけません。

※3 支払いに遅れが生じ、本人と連絡が取れない場合や郵送物での契約・明細書発行希望の場合は除く。

| 実質年率 | 借入限度額 | 審査時間 | 融資スピード |

|---|---|---|---|

| 4.5%〜17.8% | 最大500万円 | 本審査~振込:最短3分※3 | 最短3分 |

※3お申込み時間や審査によりご希望に添えない場合がございます。

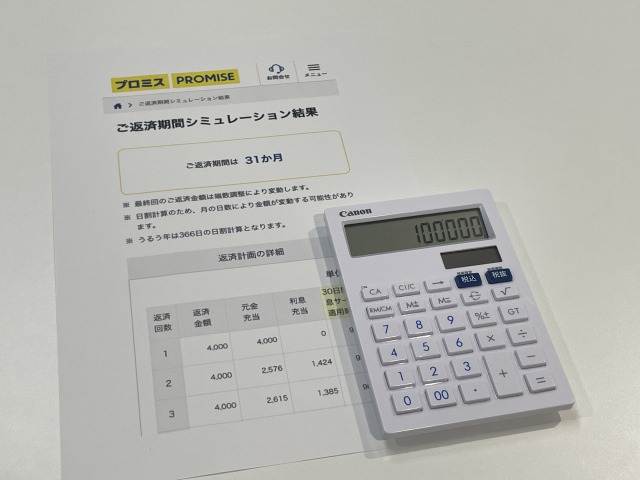

プロミスは、初めて利用の場合30日間利息0円のカードローンです。※1

| カードローン会社 | 無利息期間 |

|---|---|

| プロミス | 30日間 ※初めて利用の場合 |

| モビット | なし |

| 楽天銀行スーパーローン | なし |

またプロミスの場合、無利息期間の決算日が「契約日」ではなく「初回借り入れの翌日」で無駄なく利用できます!

プロミスは在籍確認なしで、申し込みをした後に勤務先への連絡や書類の送付もないため安心して利用できます。

アルバイト・派遣社員・契約社員でも安定した収入のある場合は審査の上契約が可能なのプロミスの特徴です。

短期間で返済が可能で金利がお得なカードローンを探している方は、ぜひ申し込みを検討してみてください。

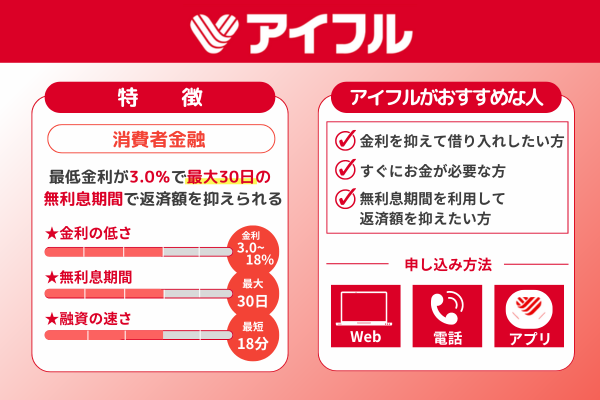

アイフルは最低金利が3.0%で最大30日の無利息期間の利用で返済額を抑えられる

- 最低金利が3.0%と比較的低金利

- 最大30日間の無利息期間で返済額を抑えられる

- 利用限度額が800万円

| 実質年率 | 借入限度額 | 無利息期間 | 融資スピード |

|---|---|---|---|

| 3.0%〜18.0% | 最大800万円 | 最大30日間 | 最短即日融資※ |

アイフルは、最低金利が3.0%と比較的低金利なのが特徴です。

また借入限度額が800万円と幅広く、借入限度額が多いほど金利は低くなるため、大きな金額を低金利で借り入れしたい方におすすめのカードローンです。

|  |  |

| 3.0%〜18.0% | 4.5%〜17.8% | 4.5%~18.0% |

また、アイフルはご契約日の翌日から最大30日間の無利息期間を設けているため、金利0円で利用でき返済額を抑えられるメリットもあります。

アイフルのカードローンは、オンラインから24時間365日いつでも申込できます。

WEB申し込みなら申し込みから最短20分※で融資が可能な為お急ぎの方にもおすすめです。

| 利用限度額 | 1万円~800万円 |

|---|---|

| 最小返済額 | 4,000円~ |

| 審査にかかる時間 | 最短即日 |

| 返済期日 | ・任意の日付を指定可能 ・前回の返済日の翌日から35日後 ※いずれか選択可能 |

| 申込条件 | 満20歳以上の定期的な収入と返済能力を有する方 |

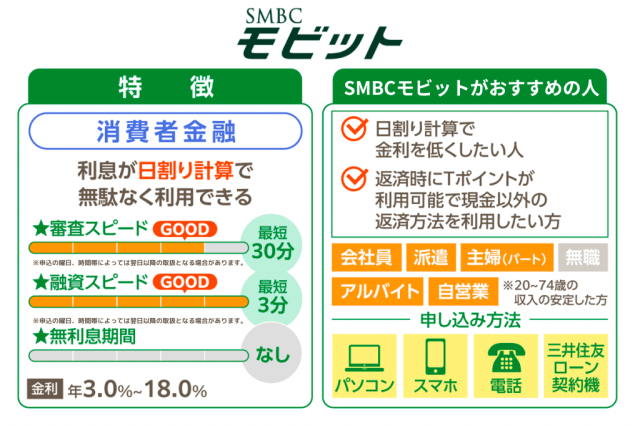

モビットカードローンの金利が日割り計算で無駄なく利息を抑えて利用可能

※収入が年金のみの方はお申込いただけません。

- 利息が日割り計算で無駄なく利用可能

- 審査完了から融資開始までスピーディーに対応

- Vポイントを返済額に利用できる

| 実質年率 | 借入限度額 | 審査時間 | 融資スピード |

|---|---|---|---|

| 3.0%〜18.0% | 最大800万円 | 最短30分 簡易審査結果:10秒で表示 | 最短3分 ※契約完了後 |

モビットカードローンは、利息は日数計算のため早く返せば返すほどその分利息は少なくなります。

使用した日数の利息を支払う方法の為、年利よりも無駄なく結果的に低金利でカードローンの利用が可能です。

利息=ご利用金額×借入利率÷365日×ご利用日数

(例)10万円を借りて30日後に一括返済する場合

10万円(利用金額)×0.80(借入利息)÷365日×30日(利用日数)=1,479円(利息)

またモビットカードローンはVポイントを返済額に利用できる特徴があります。

返済時にVポイントを1ポイントあたり1円分として利用でき、返済ごとに利息分が200円で1ポイント貯まるため返済するごとにVポイントがもらえます。

返済時に現金が足りない場合はVポイントを返済に充てることができるので返済時の負担を軽減できます。

金利が日割り計算でお得なカードローンを探している方は、ぜひ検討してみてください。

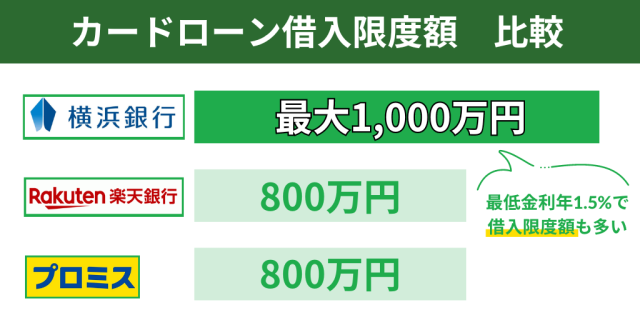

横浜銀行カードローンは最低金利年1.5%で他のローンなどとおまとめ可能

- 最低金利年1.5%と低金利

- 他のローンやクレジットカードのリボ払いなど1つにおまとめ可能

→年1.5%~14.6%より高い金利で他社で借り入れをしている場合おまとめすることで利息負担を軽減 - WEB完結で簡単に申し込みできる

| 実質年率 | 借入限度額 | 審査時間 | 融資スピード |

|---|---|---|---|

| 年1.5%~14.6% | 最大1,000万円 | 最短即日 お借り入れ診断:3秒で表示 | 最短即日 |

横浜銀行カードローンは最低金利年1.5%と本記事で紹介している中でも低金利のカードローンです。

また借入限度額が1,000万円と利用幅が広いことも特徴といえるでしょう。

| カードローン | 横浜銀行カードローン | 楽天銀行スーパーローン | プロミス |

|---|---|---|---|

| 金利 | 年1.5~14.6% | 年1.9~14.5% | 4.5%〜17.8% |

| 借入限度額 | 最大1,000万円 | 最大800万円 | 最大500万円 |

また他のローンやクレジットカードのリボ払いなど1つにおまとめ可能で年1.5%~14.6%より高い金利で他社で借り入れをしている場合おまとめすることで利息負担を軽減することが可能です。

また横浜銀行カードローンはWEB完結で簡単に申し込みできるため来店不要なのも嬉しいポイントです。

横浜銀行の口座がなくても24時間WEBでお申し込み可能なため低金利で他社でもお借り入れがあるという方は、ぜひ検討してみてください。

※横浜銀行の普通預金口座をお持ちでない場合、ローンのご契約手続きまでに口座開設が必要です。

| 金利(実質年率) | 年1.5~14.6% |

|---|---|

| 借入限度額 | 最大1,000万円 |

| 最小返済額 | 2,000円~ ※毎月のご返済は、返済時点でのお借入残高によって約定返済金額が設定される |

| 審査にかかる時間 | 最短即日 |

| 返済期日 | 毎月10日(10日が土・日・祝日の場合は翌平日窓口営業日) |

| 申込条件 | ・契約時満20歳以上69歳以下の方 ・安定した収入のある方、およびその配偶者(パート・アルバイトの方も可。学生の方は不可。年収には年金を含みます) ・次の地域に居住またはお勤めの方 神奈川県内全地域/東京都内全地域/群馬県内の以下の市/前橋市/高崎市/桐生市 ・保証会社(SMBCコンシューマーファイナンス株式会社)の保証が受けられる方 ・横浜銀行ならびにSMBCコンシューマーファイナンス株式会社の個人情報の取り扱いに同意される方 |

楽天銀行スーパーローンは最大金利が年14.5%で借入限度額最大800万円

- 楽天銀行アプリで簡単に申込可能

- 楽天会員のランクに応じた審査優遇

(必ずしもすべての楽天会員さまが審査の優遇を受けられるとは限りません) - コンビニでのATM手数料0円、PC・スマホでの借入にも対応

| 実質年率 | 借入限度額 | 審査時間 | 融資スピード |

|---|---|---|---|

| 年1.9%~14.5% | 10~800万円 | 最短当日 | 最短翌日 |

楽天銀行スーパーローンは、楽天銀行が提供しているカードローンです。

年1.9%~14.5%で借入限度額最大800万円と、今回紹介するおすすめ5社の中でも高額です。

| カードローン | 楽天銀行スーパーローン | auじぶん銀行カードローン | プロミス |

|---|---|---|---|

| 金利 | 年1.9~14.5% | 1.38%~17.4% | 4.5%〜17.8% |

| 利用限度額 | 最大800万円 | 最大800万円 | 最大500万円 |

手持ちのスマホに楽天銀行アプリをインストールすることで、簡単かつ手軽にカードローンを申し込めます。

また楽天銀行スーパーローンには、楽天会員ランクに応じた審査優遇※が用意されています。

※一部例外あり

申込時の会員ランクが高ければ、その分だけカードローン審査を有利に進められる可能性が高いです。

普段から楽天サイトをよく利用している方なら、会員ランクの高さに応じた審査優遇が期待できます。

楽天銀行の口座を持っていない方でも利用できるため金利がお得なカードローンを探している方は、ぜひ申し込みを検討してみてください。

| 金利(実質年率) | 年1.9%~14.5% |

|---|---|

| 利用限度額 | 10万円~800万円 |

| 最小返済額 | 2,000円~ ※毎月のご返済は、返済時点でのお借入残高によって約定返済金額が設定される |

| 審査にかかる時間 | 最短翌営業日 ※申込完了後の確認事項や、本人確認書類の提出状況によっては異なる場合あり |

| 返済期日 | 1日、12日、20日、27日から選択可能 ※27日は、楽天銀行口座を返済口座(登録口座)にご登録いただいた場合のみ選択可能 |

| 申込条件 | ・満年齢20歳以上62歳以下の方(パート・アルバイトの方、及び専業主婦の方は60歳以下) ・日本国内に居住している方(外国籍の方は、永住権または特別永住権をお持ちの方) ・お勤めの方で毎月安定した定期収入のある方、または、専業主婦の方 ・楽天カード株式会社またはSMBCファイナンスサービス株式会社の保証をうけることができる方 |

関連記事:楽天銀行スーパーローンの在籍確認はなかったって本当?いつ電話連絡があるのかスムーズに進めるための対処法も解説!

三井住友銀行カードローンは銀行口座があれば年1.5%~14.5%金利で借り入れ先に比べて上限金利が低め

- 金利は年1.5%~14.5%

- 三井住友銀行の銀行口座があれば、手元のキャッシュカードを使い簡単に申込可能

| 実質年率 | 借入限度額 | 審査時間 | 融資スピード |

|---|---|---|---|

| 1.5%~14.5% | 10~800万円 | 最短当日 | 最短翌日 |

三井住友銀行カードローンの適用金利は年1.5%~14.5%となっています。

三井住友銀行の普通口座がある場合は、手元のキャッシュカードで申し込める上に手続き時の入力項目が少なくなり便利です。

オンラインで申込から借入まで完結できる「WEB完結」も利用できる手軽さも魅力です。※1,2

さらに三井住友銀行のATM以外にも、ファミリーマート・ローソン・セブンイレブンといったコンビニATM、ゆうちょATMで借入や返済が可能です。※3

また、何度利用しても手数料は無料で返済以外に出費を抑えられるため無駄な支出がありません。

※時間外手数料も無料。

| 金利(実質年率) | 1.5%~14.5% |

|---|---|

| 利用限度額 | 10万円~800万円 |

| 最小返済額 | 2,000円~ ※毎月のご返済は、返済時点でのお借入残高によって約定返済金額が設定されます |

| 審査にかかる時間 | 最短翌営業日 ※申込完了後の確認事項や、本人確認書類の提出状況によっては異なる場合もございます |

| 返済期日 | 5日、15日、25日、月末から選択可能 |

| 申込条件 | ・申込時満20歳以上満69歳以下の方 ・原則安定したご収入のある方 ・三井住友銀行指定の保証会社(SMBCコンシューマーファイナンス株式会社)の保証を受けられる方 |

※安定収入があることを申込み前にご確認ください。

関連記事:三井住友銀行カードローンの在籍確認は必須!いつ電話連絡があるのか審査の流れも解説!

注釈

※1三井住友銀行の普通預金口座・キャッシュカードをお持ちなら、申込から契約までの手続きがWEBで完結

※2本人確認をオンラインでされた方は、WEB完結が可能です。

ご契約後にローン専用カード等をご自宅へ郵送します。なお、ローン契約機でローン専用カードを受け取る場合、もしくはカードレスを選択される場合は郵送物はありません。

※3カードレスを選択の場合は(SMBCダイレクト)インターネットによるご利用となり、ATMはご利用いただけません

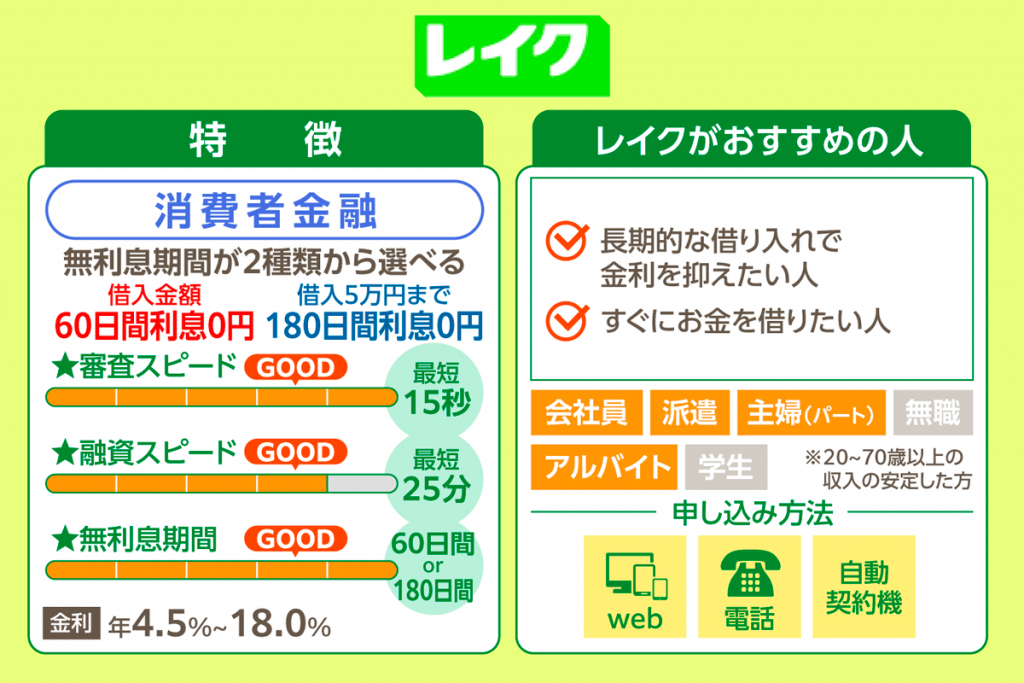

レイクは2種類の無利息期間で長期的に低金利でカードローンを利用したい人におすすめ

- 借入額全額60日間利息0円で低金利で利用可能※

- 借入額のうち5万円まで180日間利息0円で長期的に低金利で借りれる※1

- 融資開始までWebで最短25分※2ですぐにお金を借りれる

※1「60日間無利息(Web申込み限定)」、「5万円まで180日間無利息」、「30日間無利息」の併用はできません。

※2審査結果によってはWebでのご契約手続きが行えない場合があります。

| 実質年率 | 借入限度額 | 審査時間 | 融資スピード |

|---|---|---|---|

| 12%~18% | 最大500万円 | 最短15秒 | Webで最短25分※2 |

レイクは、2種類の無利息期間から自分にあった方法でカードローンを低金利で利用可能です。

初めて利用の場合借入れ額のうち、5万円分に対する利息が180日間0円で低金利で借入できます。

また借入れ額全額に対しても、60日間利息0円でも利用が可能なこともレイクの特徴です。

レイクの無利息期間の特徴を以下にまとめました。

| 比較項目 | 無利息期間60日 | 無利息期間180日 |

|---|---|---|

| ご返済中の追加のお借入れ | 利用限度額まで | 5万円まで |

| お申込み方法 | Web | Web 自動契約機 電話 |

| 無利息開始日 | ご契約日の翌日から開始 | |

| 無利息期間中のご返済 | あり | |

| 極度額 | なし | |

| 無利息期間経過後の貸付利率 (年率) | 12.0%〜18.0% | |

※無利息期間経過後は通常金利適用となります。

※初回契約翌日から無利息適用となります。

※Webで初めてお申込みで60日無利息

また、審査時間が最短15秒と短く融資開始までWebで最短25分※2ですぐにお金を借りれるため今すぐお金が必要な方におすすめです。

今すぐ借りれて金利がお得なカードローンを探している方は、ぜひ検討してみてください。

レイク詳細情報

| 貸金業者の商号 | 新生フィナンシャル株式会社 |

|---|---|

| 関東財務局番号 | 登録番号:関東財務局長(10) 第01024号 |

| 協会員番号 | 日本貸金業協会会員第000003号 |

| 貸付利率 | (年率)4.5%~18.0% ※貸付利率はご契約額およびご利用残高に応じて異なります。 |

| 返済方式 | 残高スライドリボルビング方式・元利定額リボルビング方式 |

| 返済期間・返済回数 | 最長5年・最大60回 ※※融資枠の範囲内での追加借入や繰上返済により、返済期間・回数は変動します。 |

| 遅延損害金 | (年率)20.0% |

| 担保 | 不要 |

バンクイックは上限金利が14.6%で300万円借入可能なカードローン

- 利用限度額が500万と300万円借り換えできる

- 金利は1.8%~14.6%

- 毎月の返済額は1,000円~で負担が少ない

- 三菱UFJ銀行のATMだけでなく、全国のコンビニATMでも手数料無料で借入・返済が可能

バンクイックはメガバンク「三菱UFJ銀行」によるカードローンです。

金利は1.8%~14.6%で、毎月の返済額は最も安い場合で1,000円~となっており、毎月の負担が少なくおさえられるのはうれしいですね。

最小返済金額以上の金額であれば、各回の返済額は任意で決められます。余裕があるときは多く返済して、少しでも利息を減らすのもよいでしょう。

申込はオンラインで借入まで完結できる「WEB完結」の他、自動契約機や電話でオペレーターに相談しながら行う方法も用意されています。

そのため、バンクイックの在籍確認は周囲にバレにくいこともおすすめポイントです。

自動契約機や電話は、銀行窓口が閉まっている平日15時以降や土日祝日でも利用可能です。

借入や返済は三菱UFJ銀行のATMに加え、全国のコンビニATM(セブンイレブン・ローソン・ファミリーマート)でも行えます。

ATM利用手数料は無料です。その他、申込前の簡易診断や返済期日がわかるEメールサービス等をはじめ、サービスが充実している点もバンクイックのメリットです。

【バンクイック概要】

| 金利(実質年率) | 1.8%~14.6% |

|---|---|

| 利用限度額 | 10万円~500万円 |

| 最小返済額 | 1,000円~ |

| 審査にかかる時間 | 最短翌日 |

| 返済期日 | ・毎月指定日(申込時に選択) ・35日ごとに返済 |

| 申込条件 | ・満20歳以上65歳未満で国内に居住する個人 ・外国人の場合は永住許可を受けている個人が対象 ・原則安定した収入があり、保証会社の保証を受けられること |

参照元:「三菱UFJ銀行公式サイト」

みずほ銀行カードローンは基準金利14.0%以下の低金利で自動融資サービスに対応

- 利用限度額が800万なので300万円借り換えできる

- 金利は2.0%~14.0%

- みずほ銀行の住宅ローン利用者であれば、金利を0.5%引き下げてもらえる

- 自動貸越機能と自動融資サービスに対応

みずほ銀行カードローンは金利が2.0%~14.0%におさえられており、基準金利14.0%以下で、800万円まで融資してもらえます。

またみずほ銀行の住宅ローンを利用している場合、カードローンの金利が0.5%引下げとなりお得です。

その他、みずほ銀行カードローンは自動貸越機能と自動融資サービスに対応している点もメリットと言えます。

自動貸越機能があると、みずほ銀行の口座からお金を引き出す際に、残金が足りない場合、その分をカードローンから自動で融資してくれます。

また公共料金の引き落とし等で口座残高が足りない場合、不足分をカードローンから自動的に振り込んでくれるのが自動融資サービスです。

これらサービスがあれば、口座の残高不足に悩まされることはありません。

※自動貸越機能は、キャッシュカード兼用型を選んだ場合のみ利用できます。

キャッシュカード兼用型とは、みずほ銀行のキャッシュカードをローンカードとして利用するタイプです。

【みずほ銀行カードローン概要】

| 金利(実質年率) | 1.5%~14.0% |

|---|---|

| 利用限度額 | 10万円~800万円 |

| 最小返済額 | 2,000円~ |

| 審査にかかる時間 | 最短翌営業日 |

| 申込条件 | ・セブン銀行口座を持っている ・契約時の年齢が満20歳以上満70歳未満 ・一定の審査基準を満たし、当社指定の保証会社(アコム株式会社)の保証を受けられる ・外国籍の方は永住者であること |

参照元:「みずほ銀行公式サイト」

セブン銀行カードローンは金利が利用限度額ごとに応じて無理なく設定されている

- お借入れ・返済手数料0円

- 金利は年12.0%~15.0%(変動金利)

- 全国のセブン‐イレブンで原則24時間借入可能

セブン銀行カードローンは金利が年12.0%~15.0%で利用限度額ごとに応じて無理なく設定されているのが特徴です。

利用限度額に対応した金利は以下になります。

| 利用限度額 | 金利 |

|---|---|

| 10万円・30万円・50万円 | 年15% |

| 70万円・100万円 | 年14.% |

| 150万円・200万円 | 年13% |

| 250万円・300万円 | 年12% |

また金利だけでなく、お借入れ・返済手数料が0円で借り入れや返済時の手数料がかさむことなく負担が少ないカードローンです。

全国のセブン‐イレブンで原則24時間借入可能でいつでも必要な時に借りれるのも嬉しいポイントです。

低金利で借り入れ・返済時の手数料も安く抑えたいという方はぜひセブン銀行カードローンを検討してみてください。

【セブン銀行カードローン概要】

| 金利(実質年率) | 年12.0%~15.0%(変動金利) |

|---|---|

| 利用限度額 | 10万円~300万円 |

| 最小返済額 | 1円~ |

| 審査にかかる時間 | 最短翌日 |

| 申込条件 | ・セブン銀行口座を持っている ・契約時の年齢が満20歳以上満70歳未満 ・一定の審査基準を満たし、当社指定の保証会社(アコム株式会社)の保証を受けられる ・外国籍の方は永住者であること |

参照元:「セブン銀行カードローン式サイト」

auじぶん銀行カードローンはauIDを持ってる場合金利が最大年0.5%お得

- auIDを持ってる場合借り換えと合わせると金利が最大年0.5%お得

- 金利は2.0%~14.0%

- 最小1,000円から返済可能で無理なく返済

auじぶん銀行カードローンはauIDを持ってる場合金利が最大年0.1%お得で借り換えならさらに0.5%低金利で利用可能です。

auじぶん銀行カードローンの金利について以下の表にまとめました。

| 通常金利 | auIDありの場合 金利が年0.1%お得 | 借り換えなら 金利が年0.5%お得 | |

| 710~800万円 | 1.48%~3.5% | 1.38%~3.4% | 0.98%~3.0% |

| 510~700万円 | 3.5%~5.0% | 3.4%~4.9% | 3.0%~4.5% |

| 310~500万円 | 5.0%~7.0% | 4.9%~6.9% | 4.5%~6.5% |

| 110~300万円 | 7.0%~13.0% | 6.9%~12.9% | 6.5%~12.5% |

| 10~100万円 | 13.0%~17.5% | 12.9%~17.4% | 12.5% |

上記の比較表を見るとauIDを持ってる場合や借り換えを行った場合、通常よりも低金利でカードローンを利用できます。

auIDをお持ちの方で、金利を抑えたいかたにおすすめです。

【auじぶん銀行カードローン概要】

| 金利(実質年率) | 1.5%~14.0% |

|---|---|

| 利用限度額 | 10万円~800万円 |

| 最小返済額 | 2,000円~ |

| 審査にかかる時間 | 最短翌営業日 |

| 返済期日 | 10日 |

| 申込条件 | ・契約時、満20歳以上満66歳未満の方 ・安定かつ継続した収入の見込める方 ・保証会社の保証を受けられる方 ※外国人の場合は永住許可を受けている方 |

参照元:「auじぶん銀行カードローン公式サイト」

カードローンの借り換えは総量規制の対象になる?

カードローンの借り換えも総量規制※の対象です。

そのため総量規制に抵触する場合、借り換えを行うことはできません。

| ※ 総量規制とは消費者を保護するため、貸金業者からの借入額に制限を設けた制度です。制度の対象となる借入の総額に関し、年収の1/3を超過してはならないとされています。たとえば年収300万円の人なら、貸金業者等から借入可能な総額は300万円×1/3=100万円までです。 総量規制の対象となるのは、カードローンのような貸金業者(消費者金融)からの借入をはじめ、クレジットカードのキャッシング枠による借入も含まれます。 |

年収の1/3を超える借り入れを行おうとしても、審査で貸付を拒否されます。

ただし、以下の貸付に関しては総量規制の対象外とされます。

| 除外貸付 | 総量規制の対象として適切でない貸付 |

|---|---|

| 例外貸付 | 利用者の利益を保護する上で支障がないと考えられる貸付 |

これらは、総量規制の対象外なので、年収の1/3を超える借入も可能です。

総量規制の除外貸付と例外貸付について

どのようなサービスが総量規制の除外貸付や例外貸付に該当するのでしょうか。

以下1つずつみていきましょう。

■除外貸付

一般的に貸付金額が高額となり、年収の1/3までというルールがそぐわない種類の貸付が対象となります。

具体例として、以下があげられます。

・住宅ローン

・自動車ローン

・有価証券を担保とした貸付

・不動産を担保とした貸付

・高額療養費の貸付

たとえば住宅ローンなら、数千万円~数億円といった高額の資金を借り入れることもあります。

そのため年収の1/3までという総量規制を適用するのは適切でないと考えられ、除外貸付の対象となっているわけです。

■例外貸付

返済能力に問題がみられないか、必要性や緊急性が高いと考えられる貸付が該当します。

具体例は以下の通りです。

顧客が一方的に有利な貸付

借入残高を段階的に減少されることを目的とした借換

顧客や親族等の治療のため、緊急的に必要と考えられる医療費を支払うための貸付等

これら除外貸付・例外貸付は総量規制の対象外となり、年収の1/3までという総量規制のルールは適用されません。

例外貸付の1つである「おまとめローン」を利用して、カードローンの借金を一本化する方法は後述します。

審査が甘い会社はないので借り入れ件数を減らしてから申し込む

審査が甘い借り換えローンはありません。

どのカードローン会社も、信用情報から申込者の返済能力の有無を確認して審査するからです。

貸金業者は年収の1/3を上限に貸付を行える総量規制を遵守しなければなりません。

借り換えの場合は既に借りている中で新たに追加借入するということなので、この総量規制で借り換えに必要な額が借りられない場合があります。

また、既に借り入れている中での追加借入はお金に困っているという印象を与え、新規契約よりも審査が厳しくなる可能性もあります。

カードローンの借り換えを検討していて、審査に通るか不安であれば、可能な限り借り入れ件数を減らしてから申し込むようにしましょう。

貸金業法第16条により「審査が甘いカードローン」という表現自体が禁止されているので、そういった広告の金融業者は違法性が高いです。

ヤミ金であれば犯罪に巻き込まれる可能性もあるので、注意しましょう。

借り換え・借金の一本化は銀行カードローンを利用する

借り換えや借金をまとめて一本化する際の金貸しとして、銀行カードローンの利用もあげられます。

総量規制の対象は貸金業者であり、銀行は対象ではありません。

そのため銀行のカードローンについても、総量規制の対象にはされないわけです。

銀行カードローンにより、複数のローンを一本化して借り換えを行うこともできます。

銀行カードローンは以下のように消費者金融のカードローンより金利が低い傾向にあり、借金の一本化に適しているといえるでしょう。

| 名称 | 種類 | 金利 |

|---|---|---|

| 楽天銀行スーパーローン | 銀行カードローン | 年1.9%~14.5% |

| みずほ銀行カードローン | 銀行カードローン | 2.0%~14.0% |

| アイフル キャッシングローン | 消費者金融のカードローン | 3.0%~18.0% |

| レイクのカードローン | 消費者金融のカードローン | 4.5%~18.0% |

| アコムのカードローン | 消費者金融のカードローン | 3.0%~18.0% |

上記のように消費者金融のカードローンと比べると、銀行のカードローンは上限金利・下限金利ともに低い傾向です。

以前と比べ、消費者金融が取り扱う借り換え専用のサービスも少なくなっています。

消費者金融の借り換え専用サービスが少なくなったことも、銀行のカードローンが借り換えに適している理由のひとつといえます。

なお総量規制の対象ではないものの、当然ながら銀行のカードローンも審査がないわけではないので注意しましょう。

特に昨今では、銀行カードローンは「過剰な貸付が行われているのではないか」と批判されることもあり、自主的な規制を強めている傾向にあります。

貸金業法改正による規制強化によって貸金業者による貸付は減少している一方、銀行カードローンは残高が増加したためです。

金融庁が行った「銀行カードローンの実態調査結果」※をみても、銀行が融資上限枠の制限を強化する等、規制に努めていることがうかがえます。

※

批判を受けて以降、銀行が様々な改善をすすめていることがまとめられています。

かつては約5割の銀行が融資上限枠を設定していなかったところ、批判を受けて以降約9割が融資上限枠を設定したと報告されています。

3社から300万円借りている場合の借り換えローンシミュレーション

銀行のカードローンに借り換えをすると実際にどのくらい負担が減るか、専用のシミュレーションを使うと算出できます。

シミュレーションは様々な金融機関の公式サイトで用意されていて非常に便利です。

特に複数のカードローンをまとめて一本化する場合は、以下仙台銀行のシミュレーションが使いやすくおすすめできます。

上記シミュレーションでは、現在の借り入れ状況(借入残高と毎月の返済額)に関して、最大3社までの情報を登録して算出できます。

参考までに以下の例で、借り換えをするとどのくらい負担が軽減するかシミュレーションしてみましょう。

<現在の借り入れ状況>

| 社名 | 借入残高 | 毎月の返済額 |

|---|---|---|

| A社 | 120万円 | 20,000円 |

| B社 | 100万円 | 18,000円 |

| C社 | 80万円 | 15,000円 |

| 総額 | 300万円 | 53,000円 |

仙台銀行のシミュレーションでは、借入総額以外に返済期間や金利(年)を指定して、毎月の返済額がどのくらい軽減するか算出できます。

今回は返済期間を10年、金利を14.5%・14.0%・13.5%に設定してシミュレーションをしてみます。結果は以下の通りです。

<返済期間10年の場合、どのくらい毎月の負担が軽減するか>

| 金利 | 毎月の返済額 | 現在の返済額よりいくら安いか |

|---|---|---|

| 14.5%の場合 | 47,486円 | 毎月5,514円の軽減 |

| 14.0%の場合 | 46,579円 | 毎月6,421円の軽減 |

| 13.5%の場合 | 45,682円 | 毎月7,318円の軽減 |

ご覧のように今回のシミュレーションでは、毎月5,000円以上も安くなっています。

こういった借り換えローンシミュレーションを使うことで、返済額がどのくらい変わるかイメージできて便利です。

簡単に使えますから、気になったら一度試してみてはいかがでしょうか。

借り換えや借金の一本化する際の注意点

アイフルのおまとめローンのように例外貸付に該当する商品以外は、借り換え目的で利用すると審査が通り辛くなるので注意が必要です。

以下のように、総量規制に抵触しやすくなるためです。

| 例:年収360万円の方の場合 総量規制により、対象となるローンで借り入れ可能な総額は年収の1/3にあたる 120万円までとなる<1>おまとめローン利用検討前の借入総額 ・A社:40万円 ・B社:30万円 =>総量規制に基づき借り入れ可能な残りは以下の通り。 120万円-(40万円+30万円)=50万円 <2>おまとめローン検討時の借入可能総額 総量規制に基づき、借入可能な残高は50万円におさえられる。結果、まとめたい金額(40万円+30万円=70万円)の新しい借入ができない。 |

なお銀行のカードローンは総量規制の対象外ではあるものの、他に借り入れがない場合に比べ、借入のある方が審査に通り辛くなるのは変わりません。

※各行同様の規制を設けております。

それから借り換えによって、必ずしも負担が軽くなるわけではない点も注意が必要です。

商品や金利次第では、借り換え前より毎月の負担が重くなることもあります。また毎月の返済額は減っても返済期間が延びることで、返済総額は増えてしまう可能性も否定できません。

それでは、借り換えを行う際はどのようなことをすれば負担を減らせるのでしょうか。

借入額や借入先の詳細を把握しておく

借り換えをするときは、現在の借り入れ状況について詳細をチェックしておきましょう。

「どこから借りているのか」「どのくらい借りているのか」等を把握しておらず、曖昧な状態では、適切に借入をすることはできません。

まずカードローンを申し込む際は必ず他社の借り入れ状況を聞かれるので、正しく答えられないと審査に落ちてしまう可能性が高くなります。

借り入れ状況を正確に把握しない状態で借り換え先を選ぶと、毎月の返済額や返済総額がかえって増えてしまう等で後悔する可能性もあります。

そういった失敗をしないようにするためにも、現在の借り入れ状況について以下の情報をきちんと把握しておきましょう。

・どこから、どのくらい借りているか

・毎月の返済総額はどのくらいか

・それぞれの借入先で借入残高はどのくらいか

・利子も含めて返済総額はどのくらいか等

その上で借り換え先を選ぶときは、借り換えることによって毎月の返済額や返済総額がどのくらい変わるかをチェックするようにします。

自分で計算するのが難しいときは、前項で紹介した仙台銀行のシミュレーションを活用するのも手です。

借り換えを検討している会社のコールセンターや窓口に連絡して、相談してみるのもよいでしょう。

例外貸付にあたる場合でも審査に通らない可能性はある

前述の通り例外貸付に該当するおまとめローン等は、総量規制の対象ではありません。

仮に借入総額が年収の1/3を超えたとしても、審査に通る可能性はあります。

審査で返済能力がないと判断された場合は、審査を通過することはできません。

この記事で紹介した「おまとめローン」を提供するアイフルも、公式サイトで以下のように述べています。

いくら複数の借入先を一本化できるといっても、 借入先があまりに多い場合や借入総額が個人の返済能力を超えている場合などは、 審査に落ちてしまうこともあります。

参照元:「アイフル公式サイト」

おまとめローンの審査も通らず毎月の返済が困難な状態となっている場合は、債務整理も選択肢の1つにいれましょう。

債務整理とは法律的な手続きによって、借金を減らしたり免除してもらったりして生活を再建するための方法です。

債務整理は多重債務に苦しむ方にとって有効な手段です。

ただし、債務整理を行う際は個人信用情報機関に登録され、5~10年の間ローン契約やクレジットカード契約を結べなくなります。

債務整理をとるべきか否かや、どのように手続きをすればいいか迷ったときは、専門の電話相談窓口に連絡するのもよいでしょう。

公益財団法人 日本クレジットカード協会では、多重債務に陥った方を対象に電話での無料カウンセリングを受け付けています。相談窓口の連絡先は以下の通りです。

多重債務ほっとライン

0570-031640(受付時間:月曜日~金曜日の10時~12時40分、14時~16時40分)

直接各地のセンターや相談室へ赴いてカウンセリングを受けることも可能です。センター・相談室の詳細は、以下公式サイトで確認ください。

センター・相談室一覧|JCCO 日本クレジットカウンセリング協会

まとめ:カードローンの借り換えを検討するなら借り入れ先に比べて上限金利が低めのカードローンで探す

カードローンの返済負担が重くて悩んでいる場合、借り換えによって返済負担を軽減できる可能性があります。

借り換え先の方が、年利等の条件がよい場合があるからです。

借り換えを行う際は、現在の借り入れ状況について正確に把握しておくことが必要です。

借入状況が曖昧なままで借り換えをしようとすると、かえって毎月の返済額が増えてしまう等の失敗をする可能性もあります。

まだ何も借り入れがない状態でカードローンを契約するときに比べ、借り入れ総額が増えることから審査は厳しくなるので注意が必要です。

特に300万円以上の高額の借り換えをしたいと思っても、審査が可決されない場合もあります。

銀行のカードローンに関しても、総量規制の対象外ではあるものの、返済能力に関して厳しくチェックされるのは変わりません。

※各行同様の規制を設けております。

一方で銀行のカードローンと同様に総量規制の対象外で、複数の借り入れ先からの借り換えに特化した「おまとめローン」もあります。

※各行同様の規制を設けております。

おまとめローンに関しても、借り入れ総額が年収の1/3を超えても利用可能です。

ただし、おまとめローンについても審査が行われるのは同じです。

仮に借り換え先のカードローンやおまとめローンの審査に通らなかった場合、債務整理の検討も必要となります。

ご自身で判断に迷う場合は、「公益財団法人 日本クレジットカード協会」等、専門の窓口に相談するとよいでしょう。